동영상 보기▶ https://youtu.be/Lev67_et1TE

오늘은 반도체 산업의 메가 트렌드와 한국의 선택에 대한 이야기입니다. 코로나 사태를 거치면서 반도체가 석유보다 더 중요해졌습니다. 반도체가 부족해서 굴지의 글로벌 자동차 기업들이 생산을 줄여야만 하는 현재의 상황이 반도체의 중요성을 실감나게 보여줍니다.

반도체의 중요성은 나날이 커지는데 공급을 늘리기는 쉽지 않습니다. 그러다 보니 반도체 제조 능력을 가진 한국과 대만을 놓고 미국과 중국 간의 대결도 치열합니다. 마치 구한말 조선을 놓고 영국과 러시아, 일본이 벌리던 그레이트 게임이 재현되는 것 같습니다. 자칫 잘못하면 나라의 운명이 구렁텅이로 떨어질 수 있지요. 그런 이야기입니다. 먼저 반도체 산업과 관련된 큰 흐름을 살펴보지요.

반도체 관련 첫번째 트렌드는 수요의 폭증입니다. 안 그래도 빠르게 증가하던 반도체 수요가 코로나 사태를 거치면서 폭발적으로 증가하고 있습니다. 직장인들은 재택 근무를 하고 아이들은 집에서 온라인 교육을 받게 되었습니다. 또 마트에 가는 대신 집에서 온라인 쇼핑을 하게 되었습니다. 그러다 보니 좋은 PC에 대한 수요가 큰 폭으로 증가했습니다. 구글이나 네이버 등 플랫폼 기업, 온라인 쇼핑업체 등도 트래픽이 증가하면서 서버의 용량을 늘리고 있습니다. 다들 다량의 반도체를 필요로 하는 일들입니다.

반도체 컨설팅기업 옴디아는 2020년 4,515억 달러이던 글로벌 반도체 시장 규모가 2021년에는 8% 늘어서 4,890억달러, 2022년에는 다시 10.8% 증가해서 5,423억 달러가 될 것으로 내다봤습니다.1 우리 돈으로 환산하면 500조원 규모이던 시장 규모가 2년만에 600조원 대로 커진다는 것이죠. 세계반도체시장통계기구(WSTS)라는 기관은 더 빠르게 성장할 것으로 봤습니다. 2021년은 2020년의 시장 규모에 비해서 10.9% 커질 것이라고 합니다.2 반도체 수요가 급격히 커지리라는 것은 분명한 것 같습니다.

두번째 트렌드는 공급과 관련된 것인데요. 반도체 제조기업의 숫자가 줄어든다는 것입니다. 2000년 당시 30개에 달하던 첨단반도체 제조기업이 이제는 삼성과 대만의 TSMC, 미국의 인텔 세 군데만 남았습니다. 다시 인텔이 탈락할 조짐입니다. 자신들은 설계만 하고 제조는 TSMC에 맡길 가능성이 높아 보입니다. 7나노 이하의 경우 실질적으로 삼성과 TSMC만 남았는데 그것도 다시 줄어들 수 있다고 합니다. 설계기업이 증가하는 것과는 정반대로 제조기업은 줄어드는 것이죠.

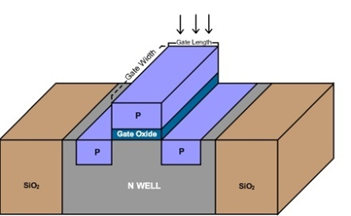

반도체 제조 산업에서 승자독식의 구조가 만들어지는 데에는 물리적인 원인과 경제적 원인 두가지가 동시에 작용하고 있습니다. 물리적으로는 반도체 선폭을 줄이기가 매우 어려워지고 있다는 것입니다. 무어의 법칙이라는 말을 아마도 들어 보셨을 겁니다. IC, 즉 집적회로 반도체 속에 집어넣을 수 있는 트랜지스터의 숫자가 매 18개월 내지 24개월마다 두 배씩 늘어나는 현상을 말합니다. 무어의 법칙은 실질적으로 한계에 부딪쳤다고 보는 사람이 많습니다. 7나노, 5나노 등으로 불리는 그 숫자는 원래 트랜지스터의 게이트의 길이(Gate Length)를 말했는데요.3 2005년 30나노까지 그랬습니다만, 거기서 크기를 줄이는 일이 급격히 어려워졌습니다.4 하지만 기업들은 여러가지 방법으로 집적도를 높였습니다. 그리고 새 공법에 10나노, 7나노, 5나노 등의 이름을 붙였는데요. 30나노 이후부터는 그 숫자가 게이트의 길이를 뜻하는 것이 아니라 실질적인 효과 정도로 이해하면 된다고 합니다. 숫자가 크게 의미가 없어진 거죠. 그래서 인텔의 10나노 반도체는 TSMC의 7나노와 비슷하다고 합니다.

자료: https://nptel.ac.in/content/storage2/courses/103106075/Courses/Lecture21.html

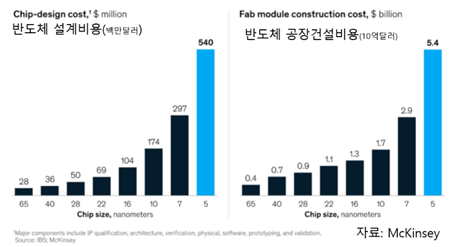

이런 사정은 첨단 반도체를 만들어내는 일이 매우 어려워졌음을 뜻합니다. 어려움을 극복하자면 돈이 많이 들게 되지요. 그래서 반도체의 집적도가 높아질수록 비용은 기하급수적으로 올라갑니다. 이와 관련해서 매킨지가 자료를 발표했는데요.5 제조시설 설치비의 경우 5나노급에는 54억 달러가 소요됩니다. 우리 돈으로 하면 6조원 정도입니다. 이 금액은 17억 달러가 들던 10나노급에 비해서 3.2배나 더 많습니다. 극자외선 노광장비처럼 고도의 정밀한 장치들이 필요하기 때문입니다. 시설비 못지 않게 반도체를 설계하는 비용도 많이 드는데요. 10나노급이 3억 달러인데 반해 5나노급으로 가면 5.4억 달러가 소요된다고 하는군요.

이 막대한 시설비와 설계비는 생산 개수와 관계없이 들어갑니다. 1개를 만드나 만개를 만드나 동일하게 들어가게 되죠. 생산량을 늘리더라도 추가로 늘어나는 비용은 크지 않습니다. 그러다 보니 반도체 업계에서는 서로 생사를 건 치킨게임이 수시로 벌어지게 되고 승자독식의 산업 구조가 형성되기 마련입니다. 이런 이유 때문에 첨단공정으로 갈수록 제조기업의 숫자가 줄어들게 됩니다. 2000년에 30개에 달하던 첨단반도체 기업이 이제 3개만 남게 된 것은 이 같은 경제원리가 작용하기 때문입니다.

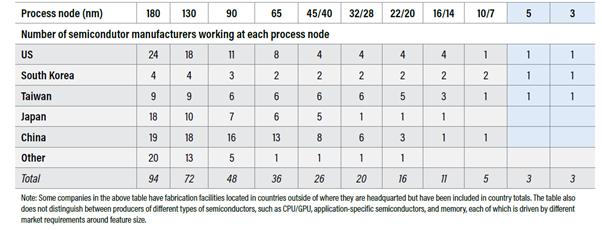

다음 표는 국가별 반도체 공정별 제조업체의 숫자를 보여줍니다. 세계에서 제대로 반도체 제조업체를 보유하고 있는 곳은 한국, 미국, 대만, 일본, 중국 등 5개국입니다. 제조업체의 숫자는 정밀도가 낮을수록 많습니다. 180나노급을 생산하는 업체는 94곳, 130나노급은 72곳입니다. 정밀도가 높아질수록 제조업체의 숫자는 줄어들죠. 32나노는 20곳, 10나노는 5개소입니다. 5나노와 3나노는 현재 개발 중인데 삼성전자, 대만의 TSMC, 미국의 인텔만 추진 중입니다. 그 중에서 인텔은 실질적으로 포기 상태이니 한국과 대만 두 나라만 해당된다고 보면 됩니다.

<표> 반도체 공정별 국가별 제조업체 숫자

자료: Paul Triolo and Kevin Allison, “The Geopolitics of Semiconductors,” Eurasia Group, 2020.

요약하자면 이렇습니다. 반도체의 수요는 늘어나는데 생산 시설을 늘리기는 쉽지 않습니다. 수요자, 설계자의 숫자는 늘어나는데 제조기업은 늘기가 쉽지 않습니다. 2020년 하반기부터 벌어지고 있는 자동차용 반도체 대란은 반도체 공급을 늘리는 것이 쉽지 않음을 말해줍니다. 폭스바겐, GM, 닛산 등 세계의 자동차 업체들이 차량용 반도체를 구하지 못해서 생산을 대폭 줄였습니다. 자동차의 대시보드, 센서 같은 반도체들을 구하지 못하고 있는 겁니다.

지동차용 반도체 대란에는 그럴만한 사정이 있기는 합니다. 2020년 초 코로나 사태로 차량 판매가 급격히 줄어들자 자동차 업체들이 반도체 주문을 줄였습니다. 대부분 사람들이 그랬듯이 자동차 업체들도 코로나 사태가 오래 동안 계속될 것으로 봤기 때문에 여유분의 반도체를 쌓아 두지도 않았습니다. 현대 기아차는 다행히도 주문을 취소하지 않아서 반도체 대란을 직접 겪고 있지 않다고 하더군요. 그런데 뜻밖에 하반기부터 자동차 경기가 살아났습니다. 문제는 차량용 반도체를 구하기가 어려워졌다는 겁니다.

반도체 공급 업체들도 답답한 사정은 마찬가지입니다. 차량용 반도체 기업 탑3는 일본의 르네사스, 네덜란드의 NXP, 독일의 인피니온인데요. 이들은 대부분 제조 시설이 없거나 또는 일부만 가지고 있습니다. 설계도만 만들어서 대만의 파운드리인 TSMC에 위탁생산을 해 왔었죠. 그런데 주문을 취소했다가 갑자기 다시 주문을 넣으려 하니 이미 순서가 상당히 밀리게 된 겁니다.

게다가 가격도 문제가 됩니다. 자동차용 반도체에는 7나노, 5나노 같은 첨단공정을 쓰지 않습니다. 차량은 공간이 넓기 때문에 굳이 값이 비싼 첨단 반도체를 쓸 필요가 없습니다. 40나노 급이면 됩니다. 정밀도가 떨어지는 만큼 가격도 저렴합니다.6 스마트폰용 반도체가 300~400달러까지 하는 반면 차량용 반도체는 1달러 정도 밖에 안 합니다.7 가격이 저렴한 만큼 TSMC같은 파운드리에서도 우선순위가 밀리게 됩니다.

목소리가 큰 글로벌 자동차 업체들이 아우성을 치다 보니 나라마다 대통령 수상이 나서서 대만에 도움을 요청하게 되었고 TSMC도 특별히 자동차 반도체에 신경을 쓰겠다고는 했습니다만, 가까운 시간 내에 해결되기는 어려울 것 같습니다. 비싼 반도체들도 수요가 몰려 아우성이 났기 때문입니다.

PC용 반도체, 스마트폰용 반도체, 게임기용 반도체 등 모든 반도체의 수요가 급증하는 데도 공급능력은 갑자기 늘리기 어렵습니다. 엎친 데 덮친 격으로 사고까지 겹쳤습니다. 미국의 텍사스에 한파가 닥쳤고 전기 공급이 끊겨 삼성전자의 반도체 공장에 멈춰 섰습니다. 일본에서는 르네사스의 공장이 화재로 멈춰 섰습니다. 공급 부족이 더욱 심해진 것이죠. 사고들이야 조만간 수습되겠지만 공장 자체를 만들기 어렵다는 기술적 경제적 제약은 점점 심해질 겁니다.

이처럼 반도체가 없으면 세상이 제대로 돌아갈 수 없게 되었는데 첨단 제조 능력을 갖추기는 점점 더 어려워집니다. 이러다 보니 반도체 제조기업들이 세계 패권 다툼의 중심에 들게 되었습니다. 또 반도체 자급이 유행처럼 번지고 있습니다.

중국은 2015년부터 중국제조 2025를 내걸고 반도체 자립에 나섰습니다. 15% 수준이던 반도체 자급률을 2025년까지 70%로 높이겠다며 막대한 자금을 투자하기 시작했습니다. 하지만 미국의 제재라는 복병을 만나 좌절을 맞보고 있습니다. 화웨이가 신형 반도체를 구하지 못해 스마트폰 사업을 포기할 지경에 이른 것은 중국의 현재 상태를 보여줍니다. 하지만 반도체 자립에 대한 투자는 더욱 치열해지고 있습니다. 그들이 성공할 수 있을지는 두고 볼 일입니다.

미국도 태도가 달라지고 있습니다. 미국은 자급자족이 아니라 국제분업을 경제원리로 삼아왔습니다. 하지만 이제 미국도 반도체 공장을 국내에 두기 위해 노력을 하고 있습니다. TSMC와 삼성전자의 반도체 공장을 미국에 유치한 것은 대표적이죠. 바이든 행정부는 더욱 강하게 나갈 것 같습니다. 바이든 대통령은 참모들에게 중국을 배제한 반도체 서플라이 체인을 만들라며 참모들에게 행정명령을 내려 놓은 상태입니다. 유라시아 그룹의 폴 트리올로 박사는 붉은 공급망 대 푸른 공급망의 대결로 부릅니다.8 물론 붉은 것은 중국 중심 공급망, 푸른 것은 미국 중심 공급망을 뜻합니다. 유럽 연합도 300억 유로 규모의 자금을 투입해서 2030년까지 회원국 영토 내에 첨단 공정의 파운드리 공장을 두는 프로젝트를 시작했습니다.

1년 전만 하더라도 중국을 완전히 배제한 산업을 만든다는 것이 말처럼 쉽지 않았습니다. 시장이 사라지기 때문입니다. 중국은 세계 최대의 반도체 소비국입니다. 무려 세계 반도체의 60%를 중국이 구하고 있죠. 미국은 10%에 불과합니다. 그런 상황에서 시장을 분리시켜 중국에 팔지 못한다면 서방의 반도체 기업들 매출이 줄어서 위험에 처할 수 있습니다. 코로나가 상황을 바꾸어 놓고 있습니다. 수요가 폭발한 결과 오히려 반도체가 없어서 못 팔 지경이 되어 버렸습니다. 경제적 타당성이 높아지는 만큼 중국을 배제한 '푸른 공급망’이 형성될 가능성도 높아지고 있습니다.

한국의 반도체 산업은 어떻게 될까요? 무엇보다 중국과의 관계가 어렵습니다. 한국은 중국에 엄청난 금액의 반도체를 수출하고 있습니다. 2020년 1~7월 사이 중국에 대한 수출액은 225억 달러로서 반도체 수출 총액의 41.1%, 홍콩에 대한 수출은 1,145억 달러로서 20.8%입니다.9 홍콩도 사실상 중국이니까 이 둘을 합치면 반도체 수출 총액의 62%가 중국에서 발생합니다. 이것을 끊어낸다는 것은 보통 일이 아닐 겁니다. 하지만 미국은 과연 삼성전자와 SK하이닉스가 중국 시장에 반도체를 공급하는 것을 바라만 보고 있을까요? 친중적인 문재인 정권은 과연 한국 기업들이 붉은 공급망을 떠나 블루 공급망에 전념하는 것을 용납할까요? 어떤 것도 답을 예측하기 어려운 질문들입니다. 앞으로 우리나라에 엄청난 파도가 밀어닥칠 것 같습니다.

김정호 / 김정호의 경제TV 크리에이터, 서강대학교 경제대학원 겸임교수

1 https://www.edaily.co.kr/news/read?newsId=04372246628948880&mediaCodeNo=257

2 Worldwide Semiconductor Market Growth is expected to accelerate in 2021, https://www.wsts.org/76/Recent-News-Release

3 https://en.wikichip.org/wiki/technology_node

4 https://asia.nikkei.com/Business/China-tech/Semiconductor-tech-trends-favor-China

6 https://www.eetasia.com/shortage-of-auto-chips-has-industry-scrambling/

7 https://www.wsj.com/articles/no-quick-fix-for-auto-chip-shortage-11612883643

8 Paul Triolo and Kevin Allison, “The Geopolitics of Semiconductors,” Eurasia Group, September 2020.

9 한국의 국가별 반도체 수출, 연합뉴스, 2020.9.15.

| NO. | 제 목 | 글쓴이 | 등록일자 | |

|---|---|---|---|---|

| 53 | 반도체 강국 한국에서 반도체 없어 자동차 못 만드는 사연 김정호 / 2021-03-30 |

|||

| ▶ | 붉은 공급망 대 푸른 공급망, 한국의 선택은? 김정호 / 2021-03-23 |

|||

| 51 | 바이든을 곤경에 빠트린 LG-SK 배터리 분쟁 김정호 / 2021-03-02 |

|||

| 50 | 우주에서 돈 버는 시대 열렸다 김정호 / 2021-02-23 |

|||

| 49 | 인텔은 이미 항복! 삼성, TSMC 중 최후의 승자는 누구일까? 김정호 / 2021-02-16 |

|||

| 48 | 중국 반도체 60년 김정호 / 2021-02-02 |

|||

| 47 | 미-중 반도체 전쟁과 글로벌 서플라이체인 김정호 / 2021-01-26 |

|||

| 46 | 글로벌 인플레이션 기대 심리, 어디까지 왔나? 김정호 / 2021-01-19 |

|||

| 45 | 한국 반도체, 일본 같은 운명을 피할 수 있을까? 김정호 / 2021-01-12 |

|||

| 44 | 일본 반도체, 미국에 이기고 한국에 진 이유 김정호 / 2021-01-05 |

|||

| 43 | KBS 수신료 폐지하라 김정호 / 2020-12-29 |

|||

| 42 | 노벨물리학상에서 인텔을 거쳐 삼성전자까지, 한미일 반도체 삼국지 김정호 / 2020-12-22 |

|||

| 41 | 총체적 난국 속의 부동산 문제 김정호 / 2020-12-15 |

|||

| 40 | 월스트리트는 왜 바이든을 택했나 김정호 / 2020-12-08 |

|||

| 39 | 자유무역을 사회주의 중국이 이끈다는 난센스, 중국 주도의 RCEP과 CPTPP 이야기 김정호 / 2020-12-01 |